Über den Blog

Wir geben Einblicke in die Versicherungswelt - von A wie Altersvorsorge bis Z wie Zinszusatzreserve.

Meistgelesene Artikel

Kontakt

Sie haben eine Frage oder Anregungen zum BdV-Blog? Dann nehmen Sie gerne Kontakt zu uns auf!

Neueste Kommentare

Tag Cloud

Kontakt | Impressum | Über den Blog | RSS-Feeds | Suche | Autoren | Rechtliche Hinweise und Kommentarrichtlinien | Datenschutz | Cookie-Einstellungen

Tiefe Löcher, unvorteilhafte Langfristverträge und trickreiche Kundenfesselung

Tiefe Löcher, unvorteilhafte Langfristverträge und trickreiche Kundenfesselung

Hohe Abschlusskosten machen unflexibel und halten Versicherte in schlechten / unvorteilhaften Verträgen

Es ist eine bereits lange bekannte Tatsache: Oftmals ist unsere eigene Psyche unser größter Feind und führt uns zu schlimmen Fehlentscheidungen. Unsere Denkmuster – oft in Verbindung mit einem unerklärlichen, aber starken „Bauchgefühl“ führen zu einer Psycho-Falle.

© Andre Taissin / Unsplash

Ein wichtiges Beispiel einer solchen Psychofalle sind die „versunkenen Kosten“. Je mehr Mühe wir uns bereits mit etwas gemacht haben, desto schwerer fällt uns das Aufgeben bzw. eine Kurskorrektur. Das gilt für Tausende von Alltagsentscheidungen. Je höher der Preis für das wenig schmackhafte Essen im Restaurant war, desto eher essen wir es auf. Je mehr Mühe wir schon in den misslungenen Reparaturversuch gesteckt haben, desto hartnäckiger arbeiten wir weiter. Und die Psychofalle „Versunkene Kosten“ gilt auch für eindeutig unvorteilhafte Altersvorsorgeverträge in Form kapitalbildender Renten- und Lebensversicherungen. Dabei wäre es in allen drei Beispielen vorteilhafter, die als falsch erkannte Entscheidung zu korrigieren und das Verhalten möglichst rasch zu ändern.

Versunkene Kosten sind Geldbeträge, aber auch Mühe und Anstrengungen, die wir bis zum heutigen Zeitpunkt aufgewendet haben und die unwiederbringlich verloren sind, wenn wir das „Projekt“ oder Vorhaben nun aufgeben. Beispiel: Sie buchen ein Hotelzimmer, können die Reise jedoch nicht antreten. Vom bezahlten Zimmerpreis von 100 Euro erhalten Sie nur noch 70 Euro zurück. Die 30 Euro Differenz sind versunkene Kosten.

Versunkene Kosten machen es uns schwer, Entscheidungen zu korrigieren, die sich aus heutiger Sicht als Fehlentscheidungen erwiesen haben.

Die Abschluss- und Vertriebskosten von versicherungsgebundenen Altersvorsorgeverträgen sind ein wichtiges Beispiel für „Versunkene Kosten“. Spätestens nach fünf Jahren sind diese in voller Höhe unwiederbringlich verloren – gut für den Vertrieb – schlecht für den Kunden. Ausnahme ist nur der seltene Fall eines erfolgreichen Widerrufs - hier erhält der Kunde seine Abschluss- und Vertriebskosten zurück.

Ein Gedankenspiel: Würden die oben genannten Kosten auf die komplette Laufzeit verteilt so wären bei einem Vertrag mit fünfundzwanzig Jahren Laufzeit nach fünf Jahren eben nur ein Fünftel versunken, jedoch vier Fünftel noch zu retten, also entscheidungsrelevant.

Fatale Wirkung von versunkenen Kosten

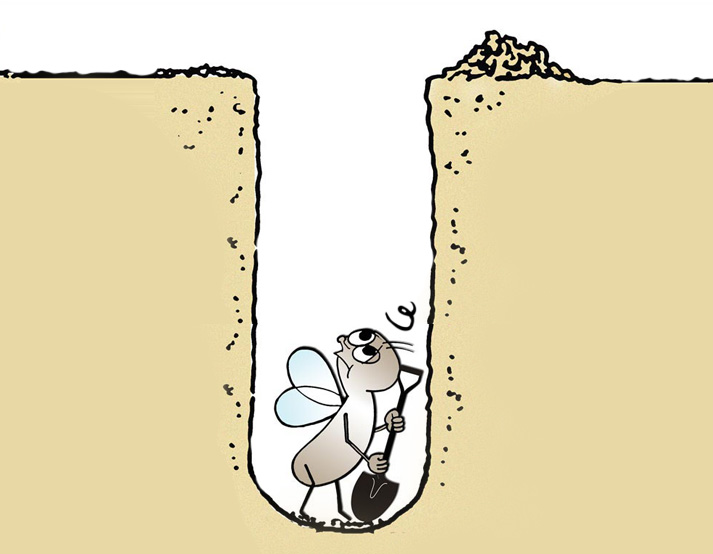

Bildhaft gesprochen ist es so, als ob wir uns mit einer Fehlentscheidung durch versunkene Kosten in ein Loch eingegraben hätten, aus dem wir idealer Weise möglichst schnell wir wieder herausklettern sollten.

Da wir jedoch nur sehr ungern akzeptieren wollen, dass der bisherige Aufwand vergebens oder ein Fehler war, besteht die große Gefahr, dass wir keineswegs schnell aus dem Loch krabbeln, sondern es im Gegenteil noch immer tiefer graben. Wir essen das schlecht schmeckende Essen so lange bis uns selbst schlecht wird, wir investieren eine weitere Stunde in die aussichtslose Reparatur und wir zahlen brav weiter in einen unvorteilhaften Vorsorgevertrag ein.

Kurz gesagt: Gerade aufgrund der bereits verlorenen Kosten und Mühen in der Vergangenheit setzen wir diese in der Zukunft fort. Und das, obwohl wir zwar die Vergangenheit nicht mehr beeinflussen können, die Zukunft jedoch sehr wohl.

Im Ergebnis graben wir also das Loch noch tiefer und werfen „schlechtem Geld“ noch „gutes Geld“ hinterher.

Ein „Sponti-Spruch“ weist uns den Weg

Ein bekannter Sponti-Spruch lautet: „Heute ist der erste Tag vom Rest Deines Lebens!“ Und genau danach sollten wir unsere Entscheidungen ausrichten. Nämlich prüfen, welche Zahlen und Daten sich noch ändern lassen, wenn wir unsere frühere Entscheidung abändern. Also z. B. einen unrentablen Vorsorgevertrag nicht mehr weiter besparen, sondern beitragsfrei ruhen lassen oder sogar auflösen.

Die entscheidende Entscheidungsregel

Wenn Sie den Umgang bestehender Verträge prüfen, sollten Sie die bereits eingetretenen versunkenen Kosten tapfer ignorieren. Passiert ist passiert – ganz gemäß der „Sponti-Spruch“. Für Sie wichtig sind lediglich die in der Zukunft noch anfallenden Kosten und Erträge, die man als „entscheidungsrelevante Größen“ bezeichnet. Bedenken Sie, dass mögliche Kosten einer Veränderung (also z. B. Ersatz eines bestehenden Vorsorgevertrags durch einen neuen) zu zusätzlichen Kosten (z. B. Abschluss- und Vertriebskosten des Neuvertrags) führen kann, die sehr wohl entscheidungsrelevant sind, da sie erst nach der Unterschrift versinken. Wenn Sie also einen unvorteilhaften bestehenden Vorsorgevertrag aufgeben, sollte die Alternative i. d. R. eine Anlage ohne erneute Abschlusskosten sein – also z. B. ein von Ihnen selbständig verwalteter ETF-Sparplan.

Hören Sie auf alle Fälle auf zu graben!